受昨天晚上美股暴涨的影响,今天A股高开,港股也非常幸运,因为放假躲过了美股平安夜里的不平安,赶上美股2009年3月份以来的最大单日涨幅,今天也高开。

日本是非常搞笑的,美国平安夜里闹鬼,它直接第二天上吊,大跌5%。今天受美股刺激,一口气也涨了近4个点。

所以,原本想着,大A跟港股,已经趴在地上了,今天怎么着1个点是能站上的吧。

谁料天有不测风云,上午11月工业数据出来,利润同比是三年来首次为负,港股A股全部高开低走。下午更加夸张了,港股A股都直接跳水翻绿,而隔壁正红得辣眼睛。

下午的带头大哥正是鼎鼎有名的两桶油之一:中石化(600028.SH;386.HK)。

石油期货玩脱了?

中石化怎么成了主角呢?

午间的时候路透社称,中石化(Sinopec 600028.SS)已暂停两名高管的交易业务。消息灵通人士周四表示,该公司在遭受亏损后,已知悉此事,这两人为中国国际石油化工联合有限责任公司董事长和党委书记,该公司负责为中石化对冲风险。媒体报道称,目前不清楚到底是什么问题。但如果真的是交易失误,那么金额上几亿美元肯定打不住,有可能会要超过中航油当年亏损的规模。

中国联合石油有限责任公司,是中国石油天然气集团公司和中国中化集团公司共同出资组建的石油外贸公司,由中国石油天然气集团公司经营管理。公司于1993年1月8日在国家工商行政管理总局注册成立,注册资金12.7亿元人民币。公司拥有原油、成品油进出口经营权和原油、成品油境外期货业务许可证。公司归口管理中国石油天然气集团公司炼化系统所需原油和成品油进出口业务。

据其官网介绍,公司在美国纽约商业交易所拥有两个交易席位,通过参与原油和成品油期货交易,摸索规律,增加了公司对全球石油贸易的参与权。公司与世界几十个国家和地区建立了贸易往来,在国际石油市场享有良好的声誉。

随后,中石化集团声明称,中国国际石油化工联合有限责任公司总经理陈波和党委书记詹麒近期因工作原因停职,由副总经理陈岗主持行政工作。目前,联合石化公司各项工作运行正常。

如果真的是石油期货玩脱了,那亏损搞不定就是亿级别的,而单位可能是美元。

老实地讲,这波石油跌得让人 猝不及防。

印象中10月初(10月1号,还是2号不记得了)的时候,我一个朋友还抱怨自己的运气不佳,说自己没买房的时候,房价一直在涨,自己买了房后,房价不动了,自己没买车的时候,油价一直在跌,自己买了车后,油价一直在涨,感觉现在油价都要上100了(附注:她2016年买房,2017年买车)。

油价上100美元,当时这样的声音是不少的。然而10月3日石油见顶,仅仅过去两个月的时间,石油已经从高位最深跌去近45%。跌得太急太快,而且出现过几次闪崩(跌幅6个点以上)。所以如果中石化交易失误是买涨石油期货,这个亏损应该是相当恐怖的。

那这两个月石油发生了什么事呢?

今年石油涨的一个大逻辑是美国退出伊朗核协议,重新制裁伊朗,这个说法去年年底出现,今年5月美国正式落实。美国政府要求其盟友在今年11月4日之前将各自对伊朗的石油进口降至零。

从5月份开始,沙特和俄罗斯为了填补伊朗退出留出的坑,开始逐步退出2016年达成的石油限产。沙特10月份的日均产量比3月份增加了70万桶,达到1060万桶。俄罗斯也增加了25万桶左右。

油价的上涨也刺激了美国的页岩油的生产,美国原油产量目前大概在1100万桶/天。

但是11月美国对伊朗的制裁是不及预期的,而卡舒吉事件又导致沙特可能向特朗普让步,不大力度限产。这引发了对石油供给过剩的担忧。

除了供方因素,还有需求方面的因素,这从11月份以来更加是如此,市场开始担心明年全球的经济,进而担心石油的需求不振。

这触发了石油的连连大跌。

而昨天晚上石油为什么暴涨呢?主要原因是美国圣诞节的零售数据非常好,剔除汽车,同比增长了5.1%,是最近6年最大增幅。大家发现,咦,好像经济没那么惨。于是,报复性反弹发生了,昨晚美油大涨9.59%。

但如果中石化是玩石油期货玩脱了的话,这个涨幅是拯救不了它的。

按照新闻的假设,中石化在70美元附近做多了7000万桶,那么对应的实物资产价值就在50亿美金左右,现在WTI从70跌倒了47,大约跌去了三分之一,也就是说,这笔交易的亏算大约在50亿美金的三分之一,大约就是17亿美金吧,对应人民币大约120亿,中石化2018前三季度归母净利润大约600亿人民,虽然中石化亏得起,但是这个数字不是个小数目,而且更重要的是,反应了中石化内部的风控,可能完全就是形同虚设。

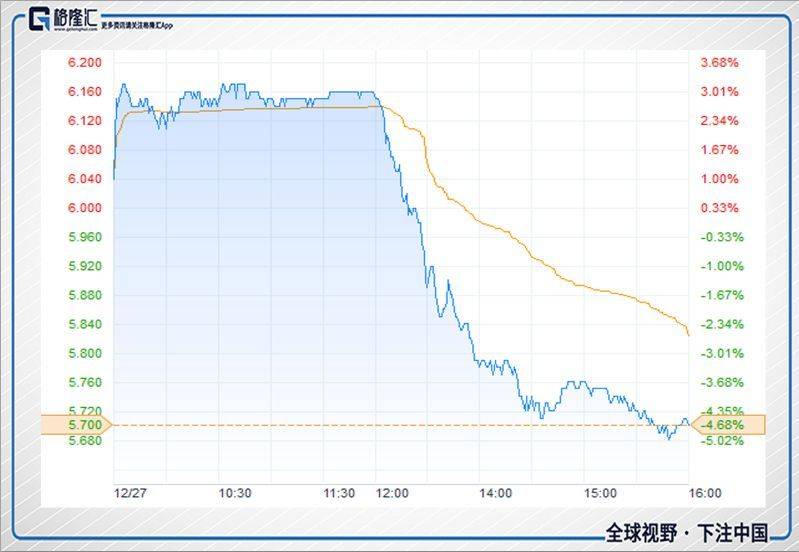

下午开盘,中石化跳水,收盘A股跌6.75%,H股跌4.68%。

曾经也玩脱的中航油

中石化是不是因为石油期货玩脱,究竟亏了多少,目前还不清楚。不过这件事难免不让人想起了2004年的中航油和陈久霖。

中航油20万起家,从贸易公司发展到中国石油业的第四大巨头,不可不谓辉煌。但辉煌的毁灭就是一夜之间。

2003年下半年,中航油开始参与200万桶原油期货买卖,初期是获利的。2004年一季度,国际油价飙升,中航空是石油看跌期权卖出方,账面亏损达到580万美元。

本来吧,中航油内部风险控制是,亏损超过35万美元,要上报总裁得到同意才能继续,任何将导致50万美元以上的损失自动平仓。中航油当时共10位交易员,也就是说,最大亏损应该是500万美元。

不过在中航油上,内部风控是无效的。作为CEO,陈久霖在内心为这场赌博设下了开放的头寸,赌徒心理得到淋漓尽致地体现。

为求收复失地,中航油不断加大空头头寸。

历史告诉我们,与趋势作对的,从来没有好下场。

2004年二季度油价继续上升,中航油账面亏损增加到3000万美元。就像一个输红眼的赌徒一样,中航油继续加大投资,希望油价回落时可翻身。到2004年10月,中航油的原油期货合约增至5200万桶。

此时,中航油的亏损已经是天文数字。因为要补保证金,公司面临了严重的现金流问题。

2004年10月10日,中航油首次向中航油集团报告了交易情况,但是并没有向其他股东和公众披露。10月20日,中航油集团为了筹集资金补仓,配售了15%的股份,集资1.08亿美元。

但这点资金也是不够的,后面发生的事就是被强平,被追债。2004年11月25日,最后一批合约被平仓,总亏损达到3.81亿美元,还有债权银行合计追讨2.48亿。

这些事情,中航油一直未正式公告,众多中小投资者蒙在鼓中,但从不断下跌的股价不难看出,有人先知先觉的。

2004年11月29日,周一,中航油申请停牌,11月30日公司正式公告已亏损3.9亿,潜在亏损1.6亿美元的消息,并向法院申请债务重组。

陈久霖随后被新加坡警方拘捕,2006年3月新加坡法院判处陈久霖入狱服刑4年零3个月,2009年1月20日刑满出狱。

谁之过?

衍生品这个金融工具在研发出来的时候是为了用少量的资金对冲风险。以期权为例,只用少量的权利金,通过杠杆效应,可以对冲大部分仓位。比如说,当石油公司持有大量原油待售,为了防止原油价格的下滑,可以用少部分资金做空原油,通过不同到期日和行权价的组合,杠杆率可以在几倍至几十倍之间选择,如果原油价格下滑,虽然销售收入减少,但是做空原油可以对冲很大部分的油价下跌。

但也正因为期权独特的杠杆特性,很多投机分子就开始利用杠杆放大资金,虽然一旦盈利收益很可观,但是亏损起来往往也很夸张。

如果单独通过买入看多期权,那么亏损可能就是全部本金。而一旦通过卖出看多期权,如果对应资产价格不断上升,对应的亏损理论是无限的。同样的,如果这次按照小道消息中石化在70附近卖出看空期权,现在WTI大约47元,那么这种操作的亏损可能在23元左右,而收到的权利金可能也就几元,所以亏损也是成倍数的放大了。

对于广大的投资者来说,带杠杆的东西,不是天堂就是地狱,但是在没有严格风控体系下的衍生品交易,就如同点着打火机在炸药堆中行走,用“作死”已经不足以形容这种操作了。

其实不独中航油,我们再盘点一下,这样的事情还有许多,比如1997年株洲冶炼厂做空金属锌,最终形成了了1.758亿美元的亏损,还有2005年的国储铜事件等。

这些都是以套期保值开始,却最终以沦落为投机。

国际市场上,金属、农产品、原油、外汇等价格波动很大,给企业的正常经营带来了相当大的不确定性,这就导致了烫平这些波动的需求,衍生品就这样产生的。

但是,如我们上述看到的那样,衍生品是非常容易从对冲工具走到投机工具的,这条线非常的模糊。一旦走上了投机这条路,人在河边走,哪能不湿鞋,巨大的损失就在某个地方等着。

划清对冲和投机这条线,将决定衍生品这个工具究竟是保护伞还是害人精,这取决于企业内部的管控。

但是,在划清这条线上,国企恐怕是最无效的。对民企来说,资产是自己的,盈亏自负,所以民企所有者天然有动力去加强内部的风险控制。

但国企不是这样的,国企资产是国家的,亏损是由国家来兜底,内部控制上天然就会带有睁一只眼,闭一只眼的态度。中航油事件上,原先设定的50万亏损就斩仓的内部风控规则形同虚设。

这种时候,衍生品由对冲滑向投机只是一念之间,完全取决于当事人的态度。对当事人来说,国企内部控制的缺失也增加了赌徒的侥幸心理,也许下一把就赚回来了呢。再加上亏损不是自己的,所以一旦衍生品交易触发亏损的时候,他是非常容易选择继续加大赌注的。

海恩法则指出:每一起严重事故的背后,必然有29次轻微事故和300起未遂先兆以及1000起事故隐患。

这个法则同样适用于国企从事衍生品交易上。

中石化、中航油是因为亏损巨大,而为人知,根据海恩法则,肯定还有大量的因为情节并不严重,并不为人知。就像中航油,如果不是后面亏损到兜不住了,恐怕公众都还蒙在鼓里吧。

而这样的机制,就决定了中航油、中石化都不会是最后的案例。